Na altcoin season, saber interpretar market cap (capitalização de mercado) e FDV (valor total diluído) é essencial para identificar projetos com maior potencial de multiplicação. Aqui vai um guia claro, prático e direto:

🔍 O que é Market Cap?

Fórmula:

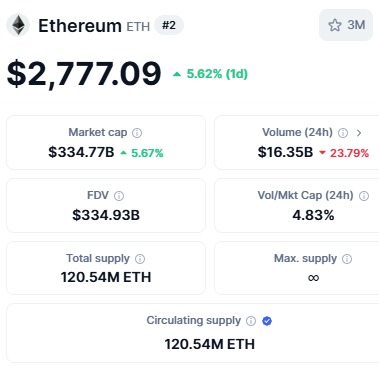

Market Cap = Preço atual x Supply circulante

🔹 Mostra o valor atual de mercado do projeto com base apenas no que está disponível no mercado (tokens em circulação).

💣 O que é FDV (Fully Diluted Valuation)?

Fórmula:

FDV = Preço atual x Supply total (máximo possível)

🔸 É o valor teórico total se todos os tokens possíveis já estivessem em circulação.

🧠 COMO USAR ISSO A SEU FAVOR NA ALTSZN:

1. Market Cap baixo = maior potencial de multiplicação

-

Altcoins com market cap baixo (ex: < US$ 50M) tendem a multiplicar mais em bull market.

-

Projetos pequenos que crescem 10x, 20x ou 50x geralmente partem de market cap baixo.

📈 Exemplo:

Um token a US$ 0,10 com market cap de US$ 10M pode ir pra US$ 1,00 e ainda valer apenas US$ 100M (ainda considerado pequeno).

2. FDV alto vs. Market Cap baixo = ALERTA de inflação

Se a FDV for muito maior que o market cap, tome cuidado!

Isso significa que há muitos tokens ainda por serem emitidos, e isso pode causar pressão vendedora futura (dump).

💥 Exemplo prático:

-

Market cap: US$ 50M

-

FDV: US$ 1 bilhão

→ Só 5% dos tokens estão em circulação = projeto super inflacionário!

📛 Evite ou fique de olho no vesting e unlock schedule (calendário de desbloqueio de tokens).

3. Procurar bons projetos com:

| Critério | Ideal para altseason |

|---|---|

| Market Cap | Baixo (< US$ 100M) |

| FDV / Market Cap | Baixo (< 2x) |

| Supply circulante | > 30% de supply total |

| Desbloqueios futuros | Lentamente diluídos |

| Utilidade real | Sim (infraestrutura, IA, RWAs, L2 etc.) |

✅ Exemplo de aplicação prática:

Você analisa 2 altcoins:

| Token | Market Cap | FDV | Circulante (%) | Risco |

|---|---|---|---|---|

| Token A | US$ 25M | US$ 30M | 83% | ✅ Baixo risco inflacionário |

| Token B | US$ 20M | US$ 500M | 4% | ❌ Alto risco de dump |

💡 Escolha o Token A, que tem risco menor de diluição e pode subir mais com menos pressão vendedora.

💡 Dica Ninja para Altseason:

Use ferramentas como:

-

CoinGecko → veja Market Cap vs FDV

-

Token Unlocks → veja calendário de desbloqueio

-

DeFiLlama → veja uso real (TVL, volume etc.)

.png)